相続税の基礎知識

※こちらの情報は2021年9月時点のものです

相続税の仕組みをご存知ですか?

実は今、相続税と贈与税を一本化する議論が始まっています。

贈与税は、現在、高い税率が設定されており、生前贈与を抑制する面が大きいと言われています。一定額までの住宅資金贈与の非課税や、年間110万円以下の贈与の非課税など優遇制度も設けていますが、贈与税が高額であることは常識と言ってよいでしょう。

諸外国では、一定期間の贈与や相続を累積して課税すること等により、資産の移転のタイミング等にかかわらず、税負担を一定化させ、同時に意図的な税負担の回避も防止できるような工夫が講じられています。今後、こうした諸外国の制度を参考にしつつ、相続税と贈与税をより一体的に捉えて課税しようとする仕組みの検討が始まっているのです。

そこで、今回まずは現在の相続税の仕組みを理解していただこうと思います。

相続税のあらまし

- 相続税とは

相続税は、個人が亡くなられた被相続人から相続や遺贈などによって財産を取得した場合に、その取得した財産に課される税金です。 - 相続税の申告が必要な場合とは

被相続人から相続などによって財産を取得した人の相続財産等の合計額が次の「遺産に係る基礎控除額」を超える場合は、原則として相続税の申告をする必要があります。

遺産に係る基礎控除額 =3,000万円+(600万円×法定相続人の数) - 法定相続人とは

民法では、相続人の範囲と順位について次のとおり定めています。ただし、相続を放棄した人や相続権を失った人は初めから相続人でなかったものとされます。

ア.被相続人の配偶者は、常に相続人となります。

イ.次の人は、次の順序で配偶者とともに相続人となります。

①被相続人の子、子が被相続人の相続開始以前に死亡しているときは孫(直系卑属)

②被相続人に子や孫(直系卑属)がいないときは、被相続人の父母、父母が被相続人の相続開始以前に死亡しているときは祖父母(直系尊属)

③被相続人に子や孫(直系卑属)も父母や祖父母(直系尊属)もいないときは、被相続人の兄弟姉妹、兄弟姉妹が被相続人の相続開始以前に死亡しているときはその兄弟姉妹の子

相続税の申告と納税

相続税の申告をする必要がある場合には、被相続人が亡くなった日の翌日から10か月以内に、被相続人の住所地を所轄する税務署に相続税の申告書を提出するとともに、納付税額が算出される場合には、納税しなければなりません。各種特例に該当すれば、課税されないケースもありますが、その場合でも申告は必要です。

申告が必要かどうかの簡易な判定

(1)相続財産の価額及び債務等の額の確認

【財産】

①土地、建物、借地権

②有価証券、預貯金、現金

③死亡に伴い支払われる生命保険金や退職金(一定の金額までは非課税となります。)

④被相続人から生前に贈与を受けた財産(相続時精算課税適用財産・相続開始前3年以内に取得した暦年課税適用財産)

【債務等】

⑤借入金、未払い医療費などの債務

⑥葬式費用

(2)法定相続人の数

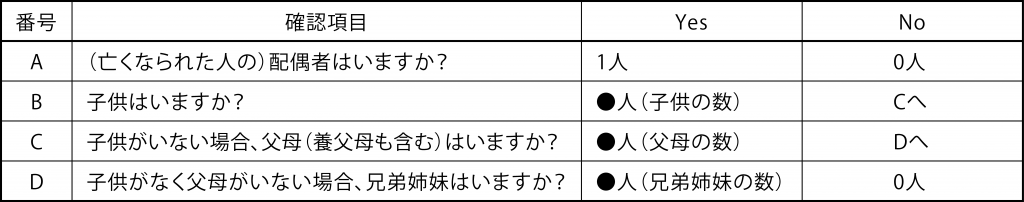

下表の「A+B」or「A+C」or「A+D」の人数により計算します。

※1:上記B~Dの相続人が、相続開始以前に死亡しているときは以下の通りとなります。

B:子供が相続開始以前に死亡しているときは、孫(直系卑属)が相続人

C:父母が相続開始以前に死亡しているときは、祖父母(直系尊属)が相続人

D:兄弟姉妹が相続開始以前に死亡しているときは、その兄弟姉妹の子が相続人

※2:亡くなられた人に養子がいる場合に法定相続人の数に含める養子の数は、実子がいるときは1人(実子がいないときは2人)までとなります。

(3)申告要否の簡易判定

A. 相続財産の価額の合計額

B. 基礎控除額の計算3,000万円+(600万円×法定相続人の数)

C.「A相続財産の価額の合計額」から「B基礎控除額」を差し引きます。

Cの金額がプラスになる場合は、原則として相続税の申告手続が必要となります。

ただし、相続税には各種の特例(小規模宅地等の特例、配偶者の税額軽減(配偶者控除)など)があり、申告手続を行うことにより適用を受けることができます。それによって、申告は必要ですが、課税額が0になるというケースも出てきます。大変有利な制度ですので必ず期限内に申告するようにしたいものです。