借上げ社宅と住宅手当

目次

- 1.福利厚生の家賃補助とは?

– 福利厚生の家賃補助(狭義)

– 福利厚生の家賃補助(広義) - 2.会社にも社員にも嬉しい借上げ社宅

– 対象者

– 運用例

– メリット

– デメリット - 3. 住宅手当とは

– 住宅手当を残業の計算の基礎として含める場合と含めない場合

– 残業代の基礎に含めないといけない「住宅手当」の支給方法

– その一方で残業代の基礎から除外できる「住宅手当」の支給方法

– デメリット - 4. まとめ

– 借上げ社宅と住宅手当の比較

1.福利厚生の家賃補助とは?

福利厚生における家賃補助とは、従業員の住宅に関する費用を企業が一部、費用負担すること全般を指し、企業の判断で提供される法定外福利厚生にあたります。

福利厚生の家賃補助(狭義)

狭義では「企業が借上げた社員寮や社宅に従業員を住まわせ、従業員と企業で家賃を負担すること」を指します。

福利厚生の家賃補助(広義)

広義では「住宅手当や引越し手当、地域手当など家に関連する費用を企業が出すこと」も家賃補助に含まれます。

今回は、社宅の借り上げと住宅手当にポイントを絞り解説いたします。

2.会社にも社員にも嬉しい借上げ社宅

借上げ社宅制度は、会社が不動産を所有しない社宅の仕組みです。

「会社が持っている集合住宅に従業員が入居する」という従来の社宅とは違い、従業員が探してきた賃貸物件を会社が借り、 そこに従業員が住むというのが、借上げ社宅制度です。

対象者

全従業員が対象となりますが、節税の効果が期待できる対象者は、賃貸物件に入居し、社会保険に加入している社員が対象となります。

運用事例

- 賃貸契約を「個人名義」から「会社名義」に変更し、物件の賃貸契約主は会社とします。

- 家賃は会社が一旦立替で支払います。

- 会社が支払った賃料相当額を給与で清算します。

具体的には、一定割合の給与減額(※1)及び、残額控除(※2)の2本立てとします。

※1 給与減額:

賃貸住居の家賃の一定割合を給与から減額(現物給与)とします。既存の従業員の場合は、雇用契約変更を双方合意の上取り交わし、基本給を減額します。

雇用契約変更により、給与の現金支給が減ることで、給与の等級が下がり、結果的に引かれる税金が少なくなるので、手取り金額が増えるという仕組みです。

なお、雇用契約変更は不利益変更となり得る為、従業員へ十分な説明と同意の上対応頂く必要があります。

※2 残額控除:

残りの一定割合を給与天引きする形をとります。借り上げ社宅にかかる費用が課税対象になるかどうかは、給与天引きで徴収する賃料の金額によります。非課税になるのは、賃貸料相当額の50%以上を従業員に負担させた場合ですので注意が必要です。

賃貸料相当額計算式

社宅を従業員に貸す場合、賃貸料相当額は以下の3つの計算式を合計して算出します。

- その年度の建物の固定資産税の課税標準額)×0.2パーセント

- 12円×(その建物の総床面積(平方メートル)/3.3(平方メートル))

- (その年度の敷地の固定資産税の課税標準額)×0.22パーセント

メリット

従業員側

- 現在の給与額から賃料の一定割合額が減額されるため、社会保険、所得税、翌年からの住民税が減額し、税効果によって可処分所得が増えます。

- 従業員も面倒な賃貸契約手続きや、家賃支払の煩わしさから解放されます。

会社側

- 従業員のロイヤリティやモチベーション向上に繋がります。

- 魅力的な福利厚生制度による、採用力の向上に繋がります。

- 社会保険料の会社負担額を軽減します。

- 法人税の節税効果が期待できます。

デメリット

現在の給与額から賃料の一定割合額が減額されるために、労災休業手当の給付額、失業手当の給付額や育児休業給付等の雇用保険給付・傷病手当等、給与支給額を算定基礎として算出される各種給付を受ける際の算定額の低下による給付額が少なくなります。

また、障害厚生年金や将来もらえる老齢厚生年金額の年金額も少なくなります。

※状況により、デメリットやメリットは変更となります。

※諸条件により節税効果が期待できない場合があります。

3.住宅手当とは

住宅手当とは、労働者に対して給与として支給される手当の一種です。住宅手当は、住居を確保するための負担を軽減することを目的としています。

具体的には、家賃や住宅ローンの支払いを補助するために、企業から支給される金銭です。住宅手当は、労働者が家庭や生活の安定を図るために重要な役割を果たしています。

住宅手当の金額については、就業規則や給与規定により、会社が定めます。また、住宅手当の給与規定により、残業代の基礎として含めない場合と含める場合がありますので注意が必要です。

住宅手当を残業の計算の基礎として含める場合と含めない場合

残業代の計算の基礎額から除外できる各種手当については、労働基準法第37条第5項と労働基準法施行規則第21条に、限定列挙されています。それは以下の通りです。

1. 家族手当

これは扶養家族の人数をもとにして支給されるものをいいます。人数に関係なく全員に一律の場合は認められません。

2. 通勤手当

通勤距離または通勤に必要な実費に応じて支給されるものです。実際の通勤状況に関係なく全員に一律等の場合は認められません。

業務の都合による単身赴任者への「単身赴任手当」等が該当します。

3. 別居手当

業務の都合による単身赴任者への「単身赴任手当」等が該当します。

4. 子女教育手当

従業員の子供が学校教育等を受けるのに必要な経費に充当するために支給される手当のことを言います。例えば子供が高校・大学・専門学校等に在学している期間について支給する手当等が考えられます。

5. 住宅手当(平成11.10.1より)

6. 臨時の賃金

臨時的、突発的事由に基づいて支払われるものを言います。例えば結婚祝い金、病気見舞い金、大入り袋、在職〇年記念金、退職金等です。

7. 1か月を超える期間ごとに支払われる賃金

賞与が代表的な例です。

上記の7つの手当については残業代計算の際には賃金に含めなくても良いとされています。

「住宅手当」については残業代に含めなくても良い支給方法というのが決まっていますので、そうでない場合は残業代に基礎に含める必要があります。

残業代の基礎に含めないといけない「住宅手当」の支給方法

- 全員に一律の定額を支給する場合

(例)全員に3万円を支給する。 - 住宅の形態ごとに一律に定額を支給する場合

(例)賃貸住宅居住者には3万円、持家居住者には2万円を支給する。 - 扶養家族の有無により一律に定額を支給する場合

(例)扶養家族有りの場合は4万円、扶養家族無しの場合は1万円を支給する。

のように「一律に支給」するという点がポイントになります。

残業代の基礎から除外できる「住宅手当」の支給方法

- 住宅にかかる費用に対して一定の率により支給する場合

(例)賃貸住宅居住者には家賃の20%、持家居住者にはローン金額の10%を支給する。 - 住宅にかかる費用に対して一定の段階に応じた金額を支給する場合

(例)賃貸住宅居住者の家賃が5万円から10万円未満については2万円。10万円以上については3万円を支給するような支給方法であれば残業代の基礎から除外できる「住宅手当」となります。

このように名称は「住宅手当」でもその内容が単なる一律支給の手当とみなされる場合は残業代の基礎からは除外できません。住宅手当の残業代について注意点を確認して頂くことをお勧めします。

4.まとめ

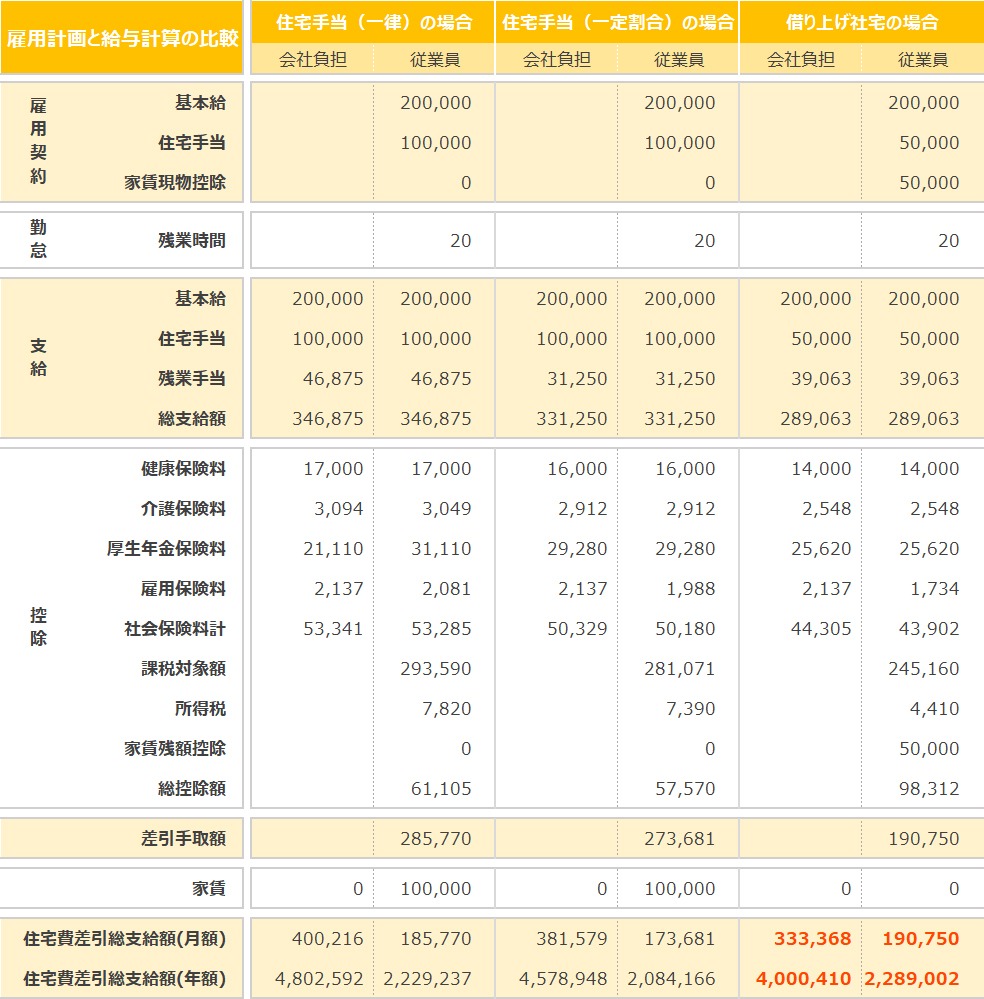

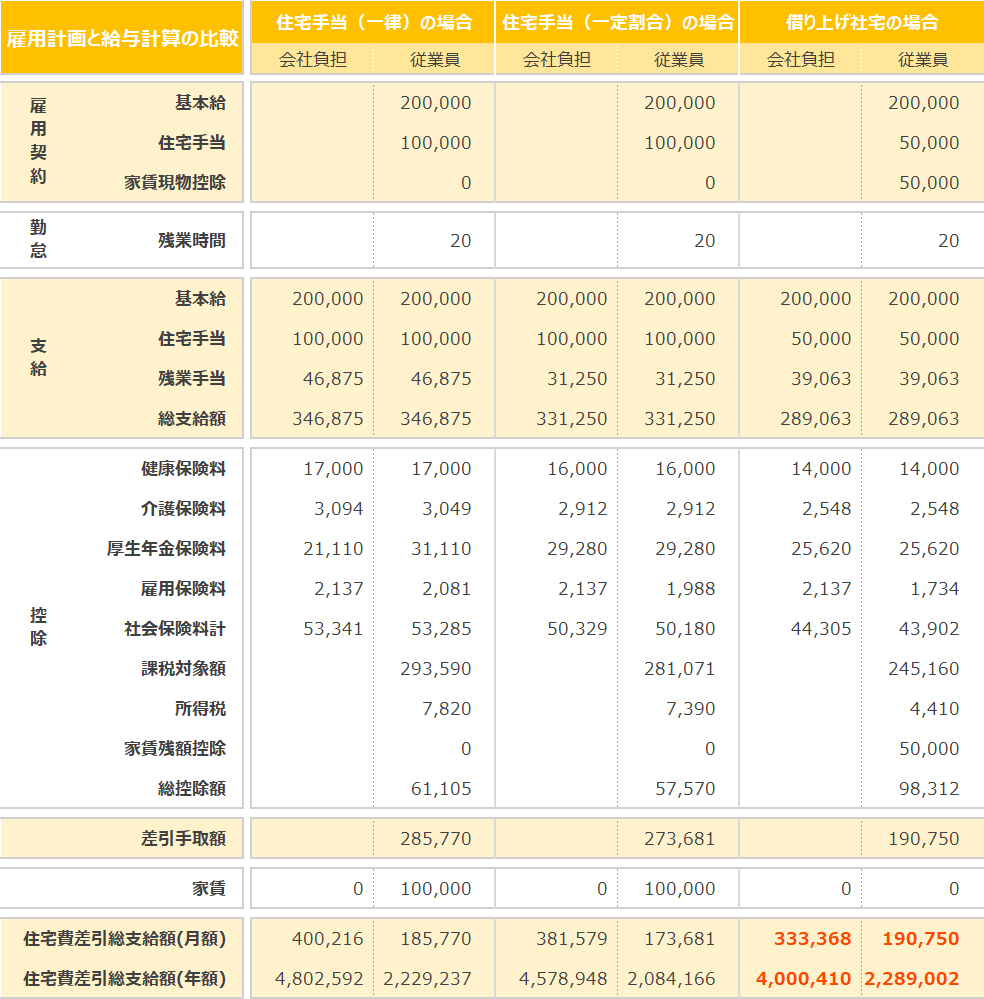

借上げ社宅と住宅手当の比較

福利厚生における家賃補助として借上げ社宅と住宅手当の仕組みについていかがでしたでしょうか。それぞれ一長一短ある仕組みとなりますので、会社内で十分に検討しましょう。

表1 雇用計画と給与計算の比較

※表が見切れている時は右にスクロールしてください。

※1 1年を平均した一ヶ月の所定労働時間は160時間として計算しております。

※2 住民税は考慮しておりません。

※3 令和5年8月時点の東京支部の社会保険料額表を参考にしております。

表2 各保険給付額の比較

※表が見切れている時は右にスクロールしてください。

※1 シミュレーションのために端数処理時など実際には誤差が生じる場合があります。

※2 老齢厚生年金は標準報酬月額×5.481/1000×480月として計算しています。

■サービスのご紹介

給与計算は、労働基準法や社会保険関連法、所得税法などあらゆる法律が絡んだ業務となり、会社内で対応するのは大変です。

企業の総合病院🄬シーエーシーグループ/TSCでは、経営者様のあらゆるニーズに各分野の専門家がワンストップサービスでお応えします。

給与計算・諸規定作成・提出のアウトソーシングを是非ご利用ください。

■給与計算|企業の総合病院🄬シーエーシーグループ

https://www.cacgr.co.jp/service/kyuyo-keisan/

■人事・労務コンサルティング|企業の総合病院🄬シーエーシーグループ

https://www.cacgr.co.jp/service/consult/

■無料資料ダウンロード